Thực trạng hoạt động đổi mới sáng tạo trong ngành tài chính - ngân hàng

ĐMST trong lĩnh vực tài chính - ngân hàng gắn liền với các mục tiêu, chiến lược về chuyển đổi số. Chuyển đổi số đang định hình lại ngành ngân hàng bằng cách áp dụng các công nghệ đột phá để tăng năng suất, tạo giá trị và phúc lợi xã hội. Các ngân hàng đang chuyển đổi từ mô hình giao dịch truyền thống sang mô hình tương tác trực tuyến, tập trung vào trải nghiệm khách hàng. Các chi nhánh ngân hàng đang trở thành những trung tâm tư vấn và hỗ trợ khách hàng, trong khi hoạt động kinh doanh ngày càng tập trung vào việc thiết kế và quảng bá những sản phẩm, dịch vụ mang lại giá trị cao. Bên cạnh đó, khả năng thu thập và phân tích dữ liệu lớn giúp ngân hàng tối ưu hóa quy trình quản lý, đưa ra quyết định nhanh chóng và chính xác, từ đó nâng cao hiệu quả hoạt động.

Giao dịch thanh toán qua QR code ghi nhận mức tăng trưởng ấn tượng với tỷ lệ trung bình 471,13% mỗi năm kể từ 2018 (ảnh minh họa).

Theo báo cáo của Ngân hàng Thế giới (2022) [1], công nghệ số và tương lai của tài chính, chuyển đổi số trong lĩnh vực ngân hàng đang diễn ra mạnh mẽ, với hai xu hướng chính là ngân hàng số (Digital bank) và ngân hàng mở (Open bank). Ngân hàng số tập trung vào việc ứng dụng công nghệ để tạo ra trải nghiệm khách hàng liền mạch và toàn diện, từ giao diện trực quan, thân thiện đến quy trình xử lý giao dịch nhanh chóng, an toàn. Ngân hàng số không chỉ đơn thuần là số hóa các dịch vụ hiện có mà còn mở ra những khả năng mới, như tư vấn tài chính cá nhân hóa, thanh toán di động và các dịch vụ giá trị gia tăng khác. Quá trình chuyển đổi số ngân hàng thường trải qua ba cấp độ: (i) Số hóa từng phần các hoạt động, từ quy trình đến kênh phân phối, (ii) Phát triển các dịch vụ số chuyên biệt và xây dựng các mô hình kinh doanh số mới, (iii) Chuyển đổi toàn bộ mô hình kinh doanh sang nền tảng số, trở thành một ngân hàng số thuần túy [2].

Khác với ngân hàng số, ngân hàng mở phát triển theo hướng chia sẻ dữ liệu với các đối tác bên ngoài thông qua các giao diện lập trình ứng dụng (API), tạo ra một hệ sinh thái dịch vụ tài chính mở rộng. Nhờ đó, khách hàng có thể tiếp cận nhiều dịch vụ hơn, linh hoạt hơn và được cá nhân hóa cao hơn. Cả ngân hàng số và ngân hàng mở đều hướng tới mục tiêu cuối cùng là nâng cao trải nghiệm khách hàng, tăng cường hiệu quả hoạt động và mở rộng phạm vi kinh doanh.

Việt Nam đang chứng kiến sự phát triển đa dạng của các dịch vụ ngân hàng số. Báo cáo của Ngân hàng Thế giới năm 2023 cho thấy, nước ta có 77,41% người trưởng thành có tài khoản thanh toán. Tính đến đầu năm 2024, người dùng Việt Nam có nhiều lựa chọn thanh toán điện tử với sự tham gia của 85 tổ chức cung cấp dịch vụ thanh toán qua internet và 52 tổ chức cung cấp dịch vụ thanh toán qua Mobile trên thị trường. Số lượng giao dịch qua các kênh này tăng trưởng với tốc độ chóng mặt, lần lượt đạt mức 46,48 và 90,12% mỗi năm. Trong đó, đặc biệt thanh toán qua QR code ghi nhận mức tăng trưởng ấn tượng, với tỷ lệ trung bình 471,13% mỗi năm kể từ năm 2018.

Dựa trên số liệu được công bố tại sự kiện “Ngày Chuyển đổi số ngành Ngân hàng năm 2024”, trên 90% giao dịch được thực hiện trên kênh số, có ngân hàng đạt tỷ lệ tới 98% và tất cả giao dịch thông qua hệ thống ngân hàng đều thực hiện được trên các thiết bị thông minh. Tính đến cuối năm 2023, số lượng tài khoản thanh toán của cá nhân là gần 183 triệu tài khoản, tăng gần 22% so với cùng kỳ năm 2022. Trong đó, tổng số giao dịch qua hệ thống thanh toán bù trừ đến 2023 đã đạt 7 tỷ giao dịch. Báo cáo của Vụ Thanh toán (Ngân hàng Nhà nước) năm 2023 cho thấy, thanh toán không dùng tiền mặt đã ghi nhận mức tăng trưởng ấn tượng ở mức kỷ lục 11 tỷ giao dịch, tăng gần 50% so với năm trước và đạt tổng giá trị giao dịch hơn 200 triệu tỷ đồng. Các kênh thanh toán không dùng tiền mặt tại Việt Nam trong những năm trở lại đây đều đang ghi nhận mức tăng trưởng vượt trội. Ba hình thức thanh toán phổ biến nhất là qua internet, điện thoại di động và QR code đều ghi nhận sự tăng trưởng mạnh mẽ.

Năng lực ĐMST trong hệ thống ngân hàng thương mại phụ thuộc vào nhiều yếu tố tương tác với nhau. Theo P.D. Dũng (2021) [3], có 5 nhân tố ảnh hưởng tới năng lực ĐMST trong hệ thống ngân hàng thương mại. Thứ nhất, các cơ chế, chính sách của nhà nước tạo ra khung pháp lý và môi trường thuận lợi. Thứ hai, quan điểm của lãnh đạo đóng vai trò quan trọng trong việc định hình văn hóa đổi mới và tạo động lực cho nhân viên. Thứ ba, nguồn lực tài chính cung cấp điều kiện vật chất để thực hiện các dự án đổi mới. Thứ tư, trình độ của đội ngũ là yếu tố cốt lõi, quyết định khả năng sáng tạo và triển khai ý tưởng. Thứ năm, văn hóa doanh nghiệp tạo ra một môi trường làm việc khuyến khích ĐMST.

Đổi mới sáng tạo trong lĩnh vực tài chính - ngân hàng cho phép khách hàng có thể tiếp cận nhiều dịch vụ hơn, linh hoạt hơn và được cá nhân hóa cao hơn. Ảnh: Vân Ly - Báo Sài Gòn Tiếp thị.

Theo N.T.T. Trang (2021) [4], năng lực ĐMST của ngân hàng có tác động đến hiệu quả thị trường, hiệu quả tài chính và hiệu quả ĐMST. Khảo sát của Viet Research cho thấy, các ngân hàng lớn và nhỏ có những ưu tiên khác nhau trong ĐMST. Các ngân hàng lớn (quy mô trên 500 nghìn tỷ) tập trung vào việc đổi mới quy trình quản trị nội bộ (48%) hơn là sản phẩm/dịch vụ (23%). Ngược lại, các ngân hàng nhỏ (quy mô tài sản dưới 500 nghìn tỷ) lại ưu tiên đổi mới phương thức truyền thông, marketing (43%) và sau đó mới đến sản phẩm/dịch vụ (26%) (hình 1). Tháng 05/2024, top 10 doanh nghiệp ĐMST và kinh doanh hiệu quả trong ngành tài chính - ngân hàng được Viet Research công bố, bao gồm: Vietcombank, BIDV, Vietinbank, ACB, MB, Techcombank, VPbank, Sacombank, SHB, Agribank.

Hình 1. Bốn động lực chính thúc đẩy các ngân hàng Việt Nam không ngừng đổi mới sáng tạo. Nguồn: Viet Research.

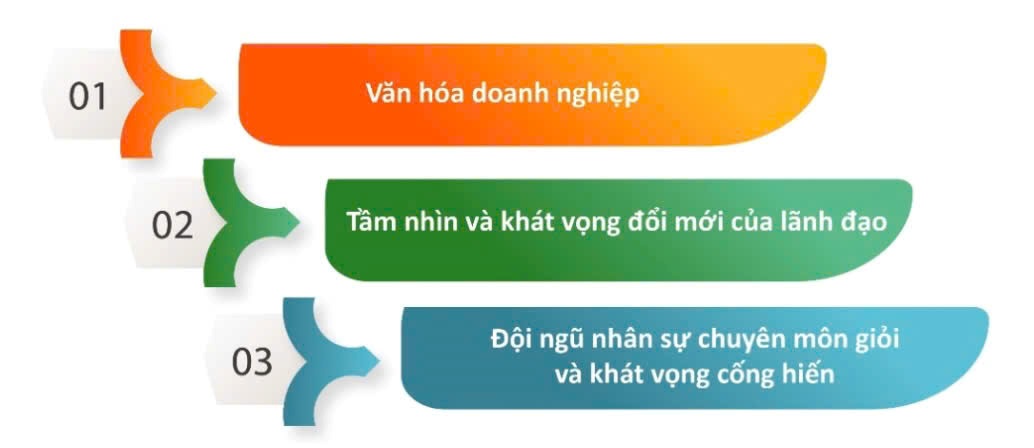

Kết quả khảo sát của Viet Research chỉ ra rằng, 68% ngân hàng thương mại tại Việt Nam đánh giá cao vai trò của văn hóa doanh nghiệp, tầm nhìn lãnh đạo và nhân sự trong việc thúc đẩy ĐMST (hình 2).

Hình 2. Ba trụ cột chính thúc đẩy sự thành công và đổi mới sáng tạo trong lĩnh vực tài chính - ngân hàng. Nguồn: Viet Research.

Cơ hội và thách thức đối với các chính sách hỗ trợ và thúc đẩy đổi mới sáng tạo

Nhìn chung, chuyển đổi số trong ngành ngân hàng đang được thúc đẩy mạnh mẽ bởi sự phát triển của các chính sách công nghệ. Từ giải pháp thanh toán điện tử đa dạng như thẻ, ví điện tử, đến vay ngang hàng (P2P Lending) kết nối trực tiếp người cho vay và người vay, công nghệ đã tạo ra những trải nghiệm mới mẻ cho khách hàng. Tiêu biểu như xu hướng tiếp cận phát triển tiền kỹ thuật số, hợp đồng thông minh dựa trên ứng dụng công nghệ chuỗi khối (blockchain), không chỉ đảm bảo tính minh bạch và bảo mật cho giao dịch, mà còn mở ra những khả năng mới cho ngành tài chính. Hay sự bùng nổ của trí tuệ nhân tạo (AI) cũng đóng vai trò quan trọng trong việc phát triển các trợ lý ảo, giúp khách hàng giải quyết các vấn đề một cách nhanh chóng và tiện lợi (bảng 1).

Bảng 1. Các xu hướng ứng dụng công nghệ cho chuyển đổi số ngành tài chính - ngân hàng.

|

Giải pháp/ứng dụng

|

Lợi ích triển khai

|

|

Giải pháp thanh toán điện tử

|

Đem lại sự tiện lợi, nhanh chóng, an toàn và hiệu quả cho người tiêu dùng thông qua các hình thức thanh toán đa dạng như: thẻ, cổng thanh toán trực tuyến, ví điện tử (e-money)… Ngoài ra, thanh toán điện tử còn mang đến sự tự do, linh hoạt trong việc quản lý tài chính cá nhân

|

|

Giải pháp P2P Lending

|

Tạo cầu nối trực tiếp giữa người đi vay và nhà đầu tư dựa trên nền tảng công nghệ tài chính, kết nối người cho vay và người đi vay thông qua các thuật toán và dữ liệu lớn, giúp đơn giản hóa quy trình cho vay và giảm thiểu chi phí.

|

|

Ứng dụng tiền kỹ thuật số bằng blockchain

|

Nâng cao tính minh bạch, đảm bảo độ bảo mật, giảm chi phí và tăng tốc độ trong các giao dịch

|

|

Ứng dụng trí tuệ nhân tạo (AI)

|

Phát triển trợ lý AI thông minh dưới hình thức Robot ảo, đơn cử như Chatbot cho dịch vụ khách hàng giúp hỗ trợ cho khách hàng 24/7, tự động hóa các nhiệm vụ của ngân hàng, hay trợ lý AI cho hoạt động đầu tư tài chính, tích hợp AI trong xử lý và lưu trữ hợp đồng thông minh

|

|

Ứng dụng công nghệ sinh trắc học

|

Tăng độ nhận dạng và xác định danh tính một cách tin cậy trong quá trình thực hiện các thủ tục tài chính, ngân hàng với độ an toàn và chính xác cao

|

|

Ứng dụng phân tích dữ liệu lớn (Big data)

|

Nắm bắt nhu cầu, mong muốn và hành vi, tâm lý của từng khách hàng, từ đó xây dựng các chương trình marketing định hướng cá nhân hóa phù hợp và hiệu quả

|

|

Công nghệ bảo mật

|

Giải quyết các vấn đề liên quan đến an ninh mạng và bảo vệ quyền riêng tư cần được bảo vệ trước các hành vi tấn công trái phép

|

Nguồn: Tổng hợp của tác giả.

Về cơ hội, theo báo cáo của FPT Digital, doanh thu của ngành ngân hàng được dự báo tăng thêm 200-340 tỷ USD, tương ứng với mức tăng 3-5% trong tổng thu nhập hằng năm nhờ ứng dụng mô hình AI. Ngày nay, các ngân hàng đang triển khai nhiều hoạt động trên các ứng dụng ngân hàng số nhằm mang đến cho khách hàng những trải nghiệm ngân hàng hiện đại, đồng thời tối ưu hóa quy trình hoạt động, giảm chi phí và tăng cường khả năng cạnh tranh. Đơn cử như triển khai áp dụng ĐMST trong dịch vụ thanh toán không dùng tiền mặt tại các ngân hàng thương mại Việt Nam.

Ngoài ra, nhằm cung cấp các giải pháp an toàn bảo mật trong thanh toán trực tuyến và thanh toán thẻ ngân hàng, theo Quyết định số 2345/QĐ-NHNN ngày 18/12/2023 của Ngân hàng Nhà nước có hiệu lực từ tháng 7/2024, Ngân hàng Nhà nước yêu cầu đối chiếu xác thực sinh trắc học khách hàng như khuôn mặt, tĩnh mạch ngón tay hoặc bàn tay, vân tay, mống mắt, giọng nói với dữ liệu căn cước công dân gắn chip, tài khoản VNeID... theo các hạn mức quy định đối với giao dịch loại B, C, D1. Cụ thể, từ ngày 01/07/2024, các giao dịch chuyển tiền trên 10 triệu đồng phải xác thực sinh trắc học để chứng minh tài khoản chính chủ.

Bên cạnh việc triển khai các công nghệ mới, tăng cường chính sách hỗ trợ và khuyến khích phát triển ĐMST cũng là một yếu tố quyết định cho sự thành công của ngành ngân hàng số tại Việt Nam. Vừa qua, Bộ Kế hoạch và Đầu tư có đề xuất dự thảo xây dựng Nghị định thay thế Nghị định số 94/2020/NĐ-CP của Chính phủ quy định cơ chế, chính sách ưu đãi đối với Trung tâm ĐMST Quốc gia. Bà Nguyễn Thị Hoà - Viện trưởng Viện Chiến lược Ngân hàng cho biết, trong Chiến lược phát triển khoa học, công nghệ và ĐMST đến năm 2030 của Chính phủ ban hành, tiêu chí đặt ra là đến năm 2030, 40% các đơn vị, ngành, lĩnh vực phải có ĐMST. Ngành ngân hàng đã tiên phong trong nhiều lĩnh vực nên đã thống nhất mức độ ĐMST từ nay đến năm 2030 đạt được tối thiểu là 80%.

Mặt khác, về chính sách thu hút nguồn nhân lực chất lượng cao, nước ta đã dần chú trọng hơn trong việc tuyển dụng nhân lực và chính sách đãi ngộ, thu hút nhân tài. Ngày 08/08/2018, Thủ tướng Chính phủ đã ban hành Quyết định số 986/QĐ-TTg về việc phê duyệt Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 trong đó nhấn mạnh vai trò của việc xây dựng đội ngũ nhân sự ngân hàng có trình độ chuyên môn cao, đầu tư phát triển lực lượng chuyên gia có khả năng quản lý và vận hành các hệ thống ngân hàng hiện đại, sẵn sàng đối mặt với những thách thức của cuộc Cách mạng công nghiệp 4.0. Đến ngày 11/05/2021, Ngân hàng Nhà nước đánh dấu bước ngoặt quan trọng trong quá trình chuyển đổi số của ngành tài chính - ngân hàng qua việc ban hành Quyết định số 810/QĐ-NHNN, đưa ra kế hoạch chuyển đổi số bám sát với chủ trương và định hướng của Đảng, Chính phủ, triển khai thống nhất, đồng bộ ý chí, hành động toàn ngành về phát triển nguồn nhân lực chất lượng cao để thực hiện các hoạt động ĐMST trong kỷ nguyên số.

Tuy vậy, các chính sách hỗ trợ cũng gặp phải không ít những thách thức liên quan đến quá trình thúc đẩy ĐMST trong ngành tài chính - ngân hàng. Đầu tiên, công nghệ đóng vai trò quan trọng trong việc thúc đẩy cải tiến dịch vụ, đặc biệt là công nghệ thông tin. Tuy nhiên, ngành dịch vụ áp dụng công nghệ chậm hơn so với ngành sản xuất do tính không đồng nhất. Nhìn nhận về tốc độ phát triển, tài chính - ngân hàng là lĩnh vực chứng kiến sự áp dụng các tiến bộ công nghệ mạnh mẽ trong thập niên vừa qua để cải thiện khả năng xử lý số liệu, quản trị rủi ro, năng lực thanh toán, cũng như đáp ứng được nhu cầu tài chính đa dạng của khách hàng. Với sự xuất hiện của các công ty Fintech, cuộc chơi trong lĩnh vực này đã có nhiều sự thay đổi. Tuy vậy, hiểu biết về ĐMST trong ngành tài chính - ngân hàng nói riêng và các ngành dịch vụ nói chung tại Việt Nam còn rất hạn chế.

Ba hình thức thanh toán phổ biến nhất là qua internet, điện thoại di động và QR code đều ghi nhận sự tăng trưởng mạnh mẽ (Ảnh minh họa)

Đồng thời, việc ứng dụng công nghệ cũng đặt ra những thách thức về an ninh mạng, đòi hỏi các ngân hàng phải đầu tư mạnh mẽ vào các giải pháp bảo mật để bảo vệ thông tin khách hàng. Có thể kể đến công nghệ sinh trắc học và phân tích dữ liệu lớn được yêu cầu để nâng cao tính bảo mật và cá nhân hóa trải nghiệm khách hàng [5].

Một số khuyến nghị

Từ những phân tích nêu trên, tác giả xin đề xuất một số khuyến nghị nhằm thúc đẩy hoạt động ĐMST trong phát triển ngành tài chính - ngân hàng tại Việt Nam như sau:

Một là, nâng cao nhận thức và năng lực ĐMST của tổ chức về mức độ quan trọng của ĐMST trong ngành tài chính - ngân hàng. Để duy trì vị thế cạnh tranh trong một thị trường tài chính - ngân hàng ngày càng năng động, các tổ chức tài chính cần nhận thức sâu sắc về tầm quan trọng của ĐMST. Năng lực ĐMST không chỉ đơn thuần là việc tạo ra các sản phẩm, dịch vụ mới mà còn bao hàm cả việc cải tiến quy trình, ứng dụng công nghệ tiên tiến và xây dựng một tổ chức linh hoạt, thích ứng với sự thay đổi. Một mô hình năng lực ĐMST toàn diện trong ngành tài chính - ngân hàng thường tập trung vào 5 yếu tố cốt lõi: (1) Đổi mới sản phẩm/dịch vụ, (2) Tối ưu hóa quy trình, (3) Khai thác ứng dụng công nghệ, (4) Tái cấu trúc tổ chức và (5) Định hướng marketing hiệu quả.

Hai là, sự kết hợp giữa việc triển khai các công nghệ mới và tăng cường chính sách hỗ trợ sẽ tạo ra một hệ sinh thái ĐMST sôi động trong lĩnh vực ngân hàng. Chính phủ và các cơ quan ban, ngành cần tiếp tục cải thiện chính sách theo hướng rõ ràng, minh bạch để hỗ trợ tạo ra một môi trường kinh doanh thuận lợi, thu hút đầu tư và khuyến khích các tổ chức tài chính không ngừng ĐMST. Gần đây, trong Dự thảo năm 2023 Luật sửa đổi, bổ sung một số điều của Luật Khoa học và công nghệ có nhắc đến việc điều chỉnh liên quan về ĐMST. Trong đó, yêu cầu sửa đổi, bổ sung khái niệm ĐMST phù hợp với thông lệ quốc tế.

Ba là, xây dựng văn hóa ĐMST trong các tổ chức tài chính và phát triển nguồn lực cho ĐMST, cụ thể là tăng cường chính sách ghi nhận và khen thưởng đối với những ý tưởng sáng tạo. Trong đó, mỗi tổ chức tài chính cần xây dựng một môi trường làm việc khuyến khích sự sáng tạo, nơi mà nhân viên được khuyến khích đưa ra những ý tưởng mới, được trang bị kiến thức, kỹ năng cần thiết và được tạo điều kiện để thực hiện các dự án ĐMST. Đồng thời, các tổ chức tài chính nói chung và ngân hàng thương mại nói riêng hoạt động tại các địa phương phải nhận sự hỗ trợ từ phía nhà nước thông qua những chính sách ưu đãi và tiếp cận kịp thời từ các chương trình đồng hành hỗ trợ và thúc đẩy ĐMST.

1Xem chi tiết tại Phụ lục 01 Phân loại giao dịch được ban hành kèm theo Quyết định số 2345/QĐ-NHNN ngày 18/12/2023 của Thống đốc Ngân hàng Nhà nước.

TÀI LIỆU THAM KHẢO

[1] World Bank Group (2022), World Bank Group Global Market Survey: Digital Technology and The Future of Finance, 75pp.

[2] F. Diener, M. Špaček (2021), “Digital transformation in banking: A managerial perspective on barriers to change”, Sustainability, 13(4), DOI: 10.3390/su13042032.

[3] P.D. Dũng (2021), “Các yếu tố ảnh hưởng tới năng lực đổi mới sáng tạo trong hệ thống ngân hàng thương mại Việt Nam hiện nay”, Hội thảo khoa học Tăng cường năng lực đổi mới sáng tạo tại các ngân hàng thương mại Việt Nam, Học viện Ngân hàng, tr.97-102.

[4] N.T.T. Trang (2021), “Mô hình nghiên cứu tác động của đổi mới sáng tạo đối với hiệu quả hoạt động của ngân hàng thương mại”, Hội thảo khoa học Tăng cường năng lực đổi mới sáng tạo tại các ngân hàng thương mại Việt Nam, Học viện Ngân hàng, tr.237-242.

[5] P. Melzi, C. Rathgeb, R. Tolosana, al. et (2024), “An overview of privacy-enhancing technologies in biometric recognition”, ACM Computing Surveys, 56(12), pp.1-28, DOI: 10.1145/3664596.